年化11.41%的高息股战法,阿雅手把手算给你

昨天评论里有说农行不行的,来来来,我们就来算农行。

不作为推荐哦,因为农行的走势的确比较弱。原因是多方面的,这么不深入,我只是用最弱的那个算给你看,证明此路可通。

正确的做法是四大跟股份制银行,选几个做组合买入。5-10个为好,俗称摊大饼。

一、准备工作,收集资料

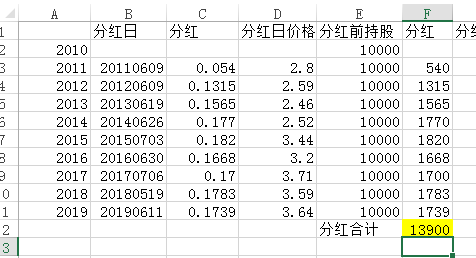

1、分红数据,从2010年开始

2、股价,这里我用了月线,就不统计分红当天的股价了,不好找,直接用当月收盘价代替

(见分析表)

二、策略和回测

前提:假设我们在2010年7月买入10000股农业银行,股价是2.79,花费27900。表中的红利都是每股分红,用图中的数字除了10。

1、策略一,分红了花掉。

收益就是历年分红13900+价差(3.64-2.8)*10000=22300。

收率就是22300/27900=79.93%,年化就是8.88%。

你要注意的是,以后你每年都能收到至少1739的分红,而你的投入只有27900,等于是年化6.23%的增长型养老金。

好像还好。

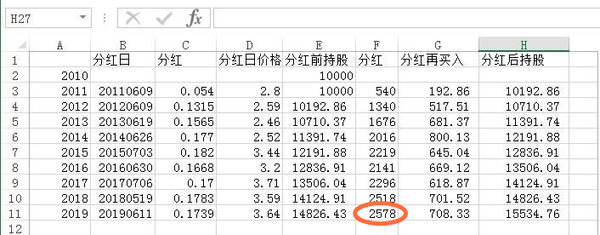

2、策略二,分红后买入

每年交易一次,分红用分到的红利继续买入农行。

这里我为了偷懒没有用分红当日的股价,而是用分红当月的收盘价代替做回测。

比如,2011年6月9日每股分红0.054,10000万共分红540,按2011年6月30日收盘价2.8元计算可以买入192.86股。

以此类推,拉个Excel表,

结果如下:

注意表中红圈数字,是今年的分红收入2578。

那么收益包含分红和股价差,加起来就是

股票市值3.64*15534.76-初始投入27900=31224.53

收益率就是31224.53/27900=102.67%。年化11.41%(算9年)

以后,每年的股息收入就是2578,等于是2578/27900=9.24%的增长型年金,很爽吧。

三,分析

1、这里我用的是最弱的农行,你可以用建行来个表看看,可能会吓死你,如果是招行,估计十年已经可以财务自由。

2、这个收益率是建立在稳如狗的情况下的,因为在中国,四大行估计可以长生不老吧。

3、仔细看表格,农行的价格虽然变动不大,但是,股价是追着股息走的,差不多就是股息率4-5%的样子,什么意思,如果股息从五毛上升到1.7,pe不变的话,股价应该从2.8涨到9.52,但是并没有,那是因为银行的pe在不断低估。即使如此,农行也不可能停留在2.8元了,如果那样的话,等于是2.8元买入的农行,一年分红就是0.1739,分红率6.21%,完爆银行理财,直接的结果就是大家抢着买,直到价格顶上去,收益率变低(4-5%)。

4、可是即使如此,你十年前种下一颗种子,哪怕选的最差的农行,十年后也有了年息9.24%的年金,完胜各种房租。(房价涨幅不在谈论内,房价是另外一回事,买房的人跟租房的人在两个平行宇宙)

我已经竭尽全力解释了,希望你们能明白。因为明白这点之后,真的可以改善很多人的股票投收益。

以上。

补课补课:

为了让你看懂,我又把建行拉了下,我真是操了一颗老母亲的心呀。

2019分红4834,市值7.41*16452=121909.32

投入5.65*10000=56500

妈妈咪呀,十年前的5.65万,变成了现在的12.19万,每年还有4800的分红,分红只高不低,这还是全市场低估银行的结果,同样你可以看出 股息率是4838/15800=3.06%,分红多了,股价一定会上升,只分为农行那种弱鸡上升还是建行这种正常上升而已,这就是股价随着股息走的原理。

-

-

阿雅1117阿雅1117以上街打赏100哈,今天人多少钱

-

-

-

阿雅1117阿雅1117引用 @ alessia @ alessia 的话:今年分红2578+股票市值3.64*15534.76-初始投入27900=31224.53@阿雅1117,这里算法有点问题哦,因为既然选择拿

1、嗯嗯,这里有点问题,算了分红就只能算14826.43股。算了15534.76今年分红就投资了。不能算两遍。你太厉害了

2、每年都有2587是建立在农行已经分红了十年,并且每年的分红基本稳定在一个水平上的。

这个方法的前提也是国运向上,就是说企业不会越赚越少,至少赶上通胀。那么利润只多不少,分红比例一定的话,分红数目就不会大比例掉落。换句话应该等于今年的分红*通胀率。

同时银行这个行业有点特殊,银行的利润是在一定范围内是可以隐藏的和调节的,因为银行有一个叫做”不良拨备“的东西,意思是你觉得你赚的太多了,可以把一部分利润拨备过去,你赚的太少了,可以在一定范围内少拨备一点,某种程度上说,银行赚多少银行有一部分的可控权,明白?那么换位思考,你是银行董事长,你是愿意把每年的分红做一个”稳中有升“还是”七上八下“呢?

她理财 App

她理财 App