作为家庭CFO不会制定理财规划?别急,5步帮你搞定规划方案

在不同的人生阶段,我们都需要和钱打交道,挣钱、花钱、钱生钱是始终绕不开的话题。有些家庭及早制定了家庭理财规划,经过时间的复利作用,顺利支付买房购车、养儿育女的费用,还能留下一笔不菲的养老金。还有些家庭早年挥霍无度,年老后依靠孩子和低保过活。如果能及早考虑理财规划,结合家庭情况量身制作自家的理财目标和实施方法,几年后或许你就成为别人羡慕的同龄人。

最近在读艾玛·沈的《理财就是理生活》,书中花了很多笔墨谈家庭资产配置,我整理了做好家庭规划的几个要点,结合自家情况剖析之后发现,作为家庭CFO,我太不称职了。

做好家庭理财规划,可以从以下五个方面着手

一是了解家庭财务现状

人们常说:“知己知彼,百战不殆”,制定家庭理财规划的第一步是彻底了解家庭的财务状况,家庭有多少资产和负债,夫妻二人的工资收入和被动收入有多少,通过记账了解家庭每月消费情况如何。只有明确家庭的财务状况,才能制定适合自家情况的理财规划。

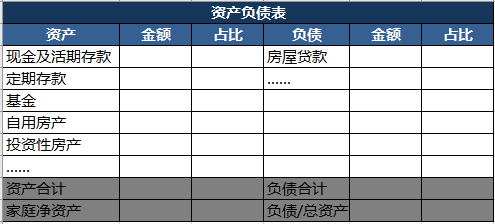

了解家庭财务状况最好的工具是家庭资产负债表和家庭收入支出表,如下图,当你认真填写完下表后,应该能对家庭的情况有一个整体的把握。

二是设定和分析理财目标

有句话说:“如果没有明确的方向,那么无论来自哪个方向的风,对你来说,都是逆风。”想要做好家庭理财规划,需要制定明确的投资目标,确定理财方向。

根据SMART原则,为了让目标落地实施,制定的目标应该符合内容明确、可以测量、具体可行、与其他目标相关、有明确的时间节点。相比来说,“每年旅行1次”这个目标,就没有“每年长途旅行1次,预算2万元”明确。把目标设定的越明确清晰,你为之行动的动力就会更足。

三是了解风险承受能力

每个家庭的年龄不同、理财阶段不同,对风险的承受能力也各不相同。市场上形形色色的理财产品,有的是高风险高收益,有的则稳健保值,具体选择哪种理财产品,要根据家庭风险承受能力确定。

在购买具体的产品前,建议小伙伴测试一下自家的风险承受能力,现在在网络平台购买理财产品前都需要进行风险承受力测试,大家也可以在百度中搜索“风险能力测试”,了解承受情况。

四是合理配置资产

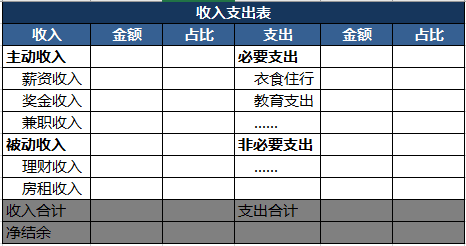

确定理财目标(具体消费明细)和风险承受能力后,就要明确具体的资产配置了。参考4321定理,投资、消费、储蓄、保险分别设置不同的比重:

应急的钱,用于短期消费,占10%;

保命的钱,用于保险保障,占20%;

生钱的钱,重在获得高收益,占30%;

保本的钱,重在安全、稳定和长期性,占40%。

五是计划执行和跟踪评估

确定目标后,最后马上开始计划和行动,拖得越久忘记他们的可能性越大。建议小伙伴把家庭目标放在每天都看得见的地方,每天激励自己一点点。

每半年复盘一次家庭理财状况,看看理财目标执行的怎么样了,资产配置是否需要调整,通过复盘督促自己坚持。

回归小家庭,我家的理财目标与问题

回归到我的小家庭,当前共有储蓄50万元,家庭年收入15万元,年支出8万元,结余7万元,计划理财收益率6%左右,根据FV函数计算得出5年后家庭资产66.9万元,距离95万还有28万的距离。

5年内目标如下:

购买第一套房产,首付60万+装修10万

每年远途旅游一次,预算2万元

养两个娃,生产、养育预算15万元

费用合计95万元

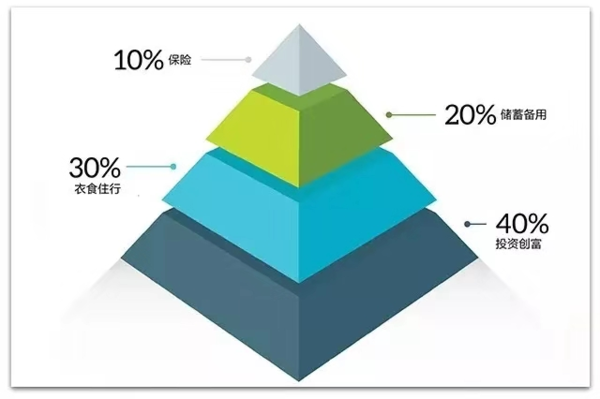

再来看看目前我的资产配置情况:

应急的钱,存放货基占比35%,收益率2.26%

每年保费支出1.5万,占比10%

生钱的钱,存放在指数基金中,占比10%,收益率15%

保本的钱,存放在银行理财中,占比45%,收益率3.4%

我家理财规划的问题在于按照当前的财富积累速度,没办法在5年内完成所有目标,明确的目标还需要金钱的支撑呐。在分析资产配置情况后,我发现家庭资产配置中低风险理财产品占比较大,这方面也需要调整。

应对办法:

1、本职工作上努力提升自己,希望在5年之内两次提升职称,这样工资能增加1600+。努力开拓财富管道,增加兼职收入,争取每个月带来2000的持续收入。

2、减少每月开支,通过记账统计年度开支8万元,平摊到每个月6600+。争取减少非必要开支,把每个月的消费控制在6000元。

3、学习理财知识,调整资产配置,提高生钱账户的比重,争取把年化收益率提高到8%。我感觉这一条解决办法是最难的,也是我必须要啃的硬骨头。

总结

家庭理财规划并不是一成不变的,随着家庭收入、人生阶段的变化,我们也要及时调整理财规划,努力让这个规划切实为我们服务。愿我们都能通过家庭理财规划,遇见更好地生活。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App