年终奖如何缴纳个人所得税

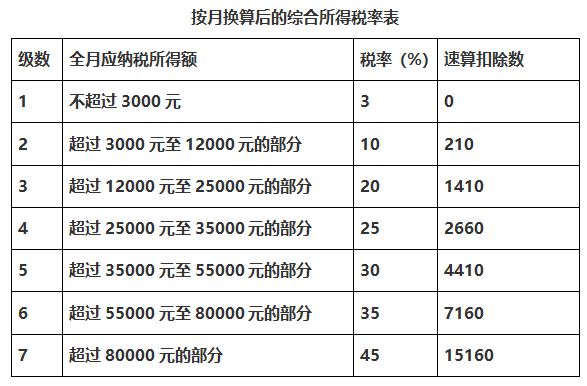

居民个人取得全年一次性奖金,在2021年12月31日前,可以不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税;也可以选择并入当年综合所得计算纳税。

下面我们先来看看不并入当年综合所得,单独计算纳税方式,计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

举个例子,职工甲(独生子女)每月扣除“五险一金”后取得的工资薪金收入为14000元,享受每月1000元的子女教育专项附加扣除,每月2000元的赡养老人专项附加扣除。年终奖30000元。

在2022年1月1日之前按照上表税率,年终奖所需缴纳具体为:

1. 计算全月应纳税所得额:30000÷12=2500元。

2. 每月2500元属于第一级,用3%的税率。

3. 年终奖应纳税:30000×3%-0(速算扣除数)=900元。

注意新的年终奖临界点:

根据按月换算后的综合所得税表,会产生新的年终奖临界点,发生“年终奖多发一元,到手收入少千元”的现象。

比如,36000元就是一个临界点,如果发放36000元年终奖,个税需要缴纳36000×3%=1080元,到手收入34920元。

如果多发一元,个税需要缴纳36001×10%-210=3390.1元,到手收入32610.9元。

相比之下,多发一元年终奖,到手收入反而少了2309.1元。

另外14.4万,30万,42万,66万,96万也是临界点,提醒各位小伙伴和单位财务人员,注意这些新的年终奖临界点,不然会吃亏哦。

但自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。也就是说,年终奖优惠政策还能再使用2年余至2021年12月31日。

2022年以后都采用 并入综合所得 方式计税了。

并入综合所得:应纳税额=(全年收入+年终奖-五险一金-专项扣除-6万)×适用税率-速算扣除数

再以上个例子为例,职工甲(独生子女)每月扣除“五险一金”后取得的工资薪金收入为14000元,享受每月1000元的子女教育专项附加扣除,每月2000元的赡养老人专项附加扣除。年终奖30000元。

全年应纳税额=(全年收入+年终奖-五险一金-专项扣除-6万)×适用税率-速算扣除数

1. 计算全年收入需要纳税的部分:(14000-1000-2000)×12+30000-60000(免征个税部分)=102000元。

2. 属于第二级,税率按10%计算。

3. 应纳税=102000×10%-2520=7680元。

4. 计算每个月所需预缴的个税为:1-6个月每月纳税180元,7-12月每月纳税600元,全年除年终奖外需纳税4680元(详见上一篇帖子:新的个税法导致的https://www.talicai.com/post/843758)

5.由此可见 并入综合所得 方式计税,年终奖所需缴纳个税需3000元,比按照按月换算后的综合所得税率表单独计算纳税要多缴纳2100元。

她理财 App

她理财 App

100~